Программа доверительного управления "Индексная". Доходность за май 2015 года

Компания МИГ Инвест сообщает о том, что доходность по стратегии доверительного управления капиталом "Индексная" за май 2015 года составила 3,49%.

В основе стратегии «Индексная» лежит определяющий момент, что рынки акций, так или иначе, растут в долгосрочной перспективе. В течение последних 80-ти лет, в том числе и во время Великой Американской Депрессии, годовая доходность рынка акций в среднем превышает как уровень доходности депозитов, так и уровень инфляции более чем в два раза. Данный исторический факт показывает, что при долгосрочном инвестировании капитала в ценные бумаги обоснованно рассчитывать на хорошую доходность при применении указанной стратегии.

Минимальная сумма инвестирования по стратегии доверительного управления «Индексная» составляет $10.000. В те периоды, когда происходит снижение рынка ценных бумаг, денежные средства будут размещены в такие защитные индексы, как Standard & Poor's Global Consumer Staples Sector (Товары повседневного спроса) или Gold Index. В периоды же роста рынков индексы Global Telecommunications Sector, Computer Index растут гораздо быстрее. Защитой от рыночных рисков (хеджированием) будут служить опционы на индексы, которые входят в портфель инвестора.

Если вы хотите, чтобы ваши деньги работали и приносили доход, то стратегии доверительного управления капиталом от компании МИГ Инвест помогут вам в этом!!

Компания МИГ Инвест - надежное вложение средств!

Для справки

Активы ETF достигнут $6 трлн к 2020 году

Инвестиционный банк Goldman Sachs опубликовал комплексный взгляд на публично торгуемые фонды активов. Ожидается удвоение размера активов таких фондов уже к 2020 г. до $6 трлн.

Сейчас общий объем активов в ETF составляет около $3 трлн.

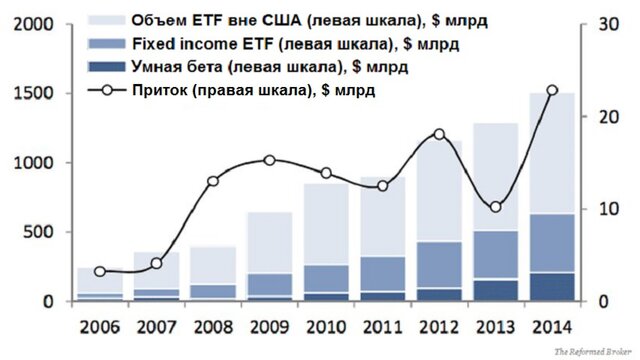

Аналитики Goldman объясняют перспективы с помощью трех графиков. Во-первых, они смотрят на годовые темпы роста и факторы, поддерживающие этот рост в ближайшие годы. В предыдущие три года объем активов рос в среднем на 15%.

До 2020 г. ожидается увеличение активов в среднем на 12-13%. Во многом это связано с реформированием пенсионной системы в США и отказом от плана 401 (K).

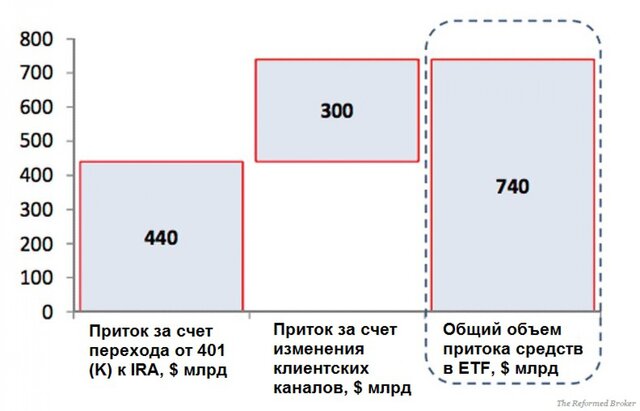

Из $740 млрд, которые попадут в ETF в ближайшие годы, примерно $440 млрд приходится на трансформацию плана 401 (К) в IRA (индивидуальный пенсионный счет), что обеспечивает большую гибкость в выборе продукта.

Кроме того, еще $300 млрд попадут в ETF благодаря действиям персональных финансовых советников, которые придут на смену коллективным.

Наконец, Goldman рассматривает другие продукты с быстрыми темпами роста и большим потенциалом в качестве триггера для привлечения средств в ETF. Они включают в себя продукты на основе "умной беты", то есть альтернативного способа взвешивания индексов, которые увеличивают популярность ETF; ETF, которые не торгуются в США; ETF, основанные на использовании инструментов с фиксированной доходностью.

Проникновение ETF на рынок Европы и Тихоокеанского региона весьма невелико: всего 5-6% по сравнению с 14% в США, и это предполагает большие возможности по росту объемов.

Ожидается, что рост популярности в Европе увеличит объем активов на $900 млрд.

$300 млрд в общем росте активов ETF приходится на фонды, работающие с инструментами с фиксированной доходностью. При этом фонды, пропагандирующие "умную бету", показывали рост на 30%, и, судя по всему, такая динамика продолжится.